最終更新日:2022年09月27日

開業医になると、毎年1月1日~12月31日の売上を国に申告し、納税しなければなりません。なるべく税負担を抑えたい場合は、節税方法について理解しておきましょう。ここでは、開業医の節税方法について押さえておきたいポイントを解説します。

節税とは

節税とは、国が認めた方法で納税額を抑えることです。一方、脱税は収入を低く申告したり、存在しない経費を計上したりして、違法に税負担を抑えることです。脱税の金額次第では逮捕のリスクもあります。

節税は国が認めた方法を用いるため、むしろ節税をしなければ損をしていると言えるでしょう。

節税の基礎知識

確定申告では、1年間の収入と経費から算出した所得を申告します。収入から経費を差し引いて所得を算出し、所得に税率をかけて控除額を差し引くと、その年度に納めるべき所得税を算出できます。

つまり節税とは経費を適切に計上することを指し、特別なテクニックは存在しません。

開業医の節税方法

開業医の節税方法は、経費を全て計上するとともに、医療法人を設立することです。開業医の節税方法について詳しく見ていきましょう。

経費を全て計上する

所得税は所得に税率をかけて控除額を差し引いて算出するため、いかに所得を抑えるかが節税のポイントです。所得を抑えるには、収入を抑えるか経費を多く計上するしかありません。しかし、収入を低く申告したり存在しない経費を計上したりするのは脱税です。

そのため、節税対策とは計上できる経費を全て計上することを指します。経費は事業を行ううえで必要な物・サービスの購入にかかった費用のことです。開業医の場合は、スタッフの給与やクリニックの建物や土地にかかる家賃、設備費、消耗品費、交通費、福利厚生費などがあります。

計上するのを忘れがちなのがコンサルタントや医療関係会社との食事会でかかった費用です。仕事上の付き合いにおける費用は経費として認められます。また、医師同士で情報交換を目的に食事会を行った場合にかかる費用も経費に計上可能です。ただし、目的は情報交換であるものの、実際には交友を目的としていた場合は、経費に計上できません。もし、計上したとすれば、それは脱税となります。

そのほか、学会や講習会に参加する際にかかった交通費や宿泊費、スタッフと一緒に行く研修会や慰安旅行なども経費に計上できます。事業との関連性と妥当性を踏まえ、経費に計上できるかどうかを判断しましょう。計上できるかどうか悩ましいところは税理士や税務署に相談することをおすすめします。

医療法人化する

医療法人化すると、節税対策になる場合があります。日本は、所得が高くなればなるほどに税率も高くなる累進課税制度を採用しています。例えば、年間の所得が4,000万円以上で税率45%、1,800万円以上で40%です。

一方、医療法人にかかる所得税率は、法人税率として800万円以下の部分が15~20%、800万円以上の部分が19~20%です。そのため、個人事業主として所得税を納めるよりも、医療法人化した方が節税になる場合があります。なお、法人税率は医療法人における各条件に応じて税率が若干変化することに注意しましょう。

少なくとも1,800万円以上の所得がある場合は法人化することで所得税額を大幅に軽減できます。ただし、医療法人化すると、事務処理や会計処理が複雑になり、日々の業務を圧迫する可能性もあります。それでも所得税を抑えたいかどうかを踏まえて、医療法人化を検討しましょう。

間違った節税方法

節税方法として、高級車を購入する方法が話題によく挙がりますが、これは間違った節税方法と言えます。例えば、1,000万円の高級車を購入して100%事業に使用する場合は、1,000万円をそのまま経費に計上できます。しかし、1,000万円を支出した事実は変わらないため、実質的な節税とは言えません。

支出を増やすと手元に残るお金も減るため、クリニックの経営に支障をきたす恐れもあります。節税対策は、経費に計上できる費用を全て経費に計上し、必要に応じて医療法人化することだけです。

まとめ

開業医は収入が増えるだけ納める所得税も増えるため、節税の知識を身につけておくことが大切です。節税方法は、計上できる経費を全て計上することと、医療法人化することです。医療法人化すべきかどうかのラインについては専門知識が必要なため、税理士に相談しましょう。

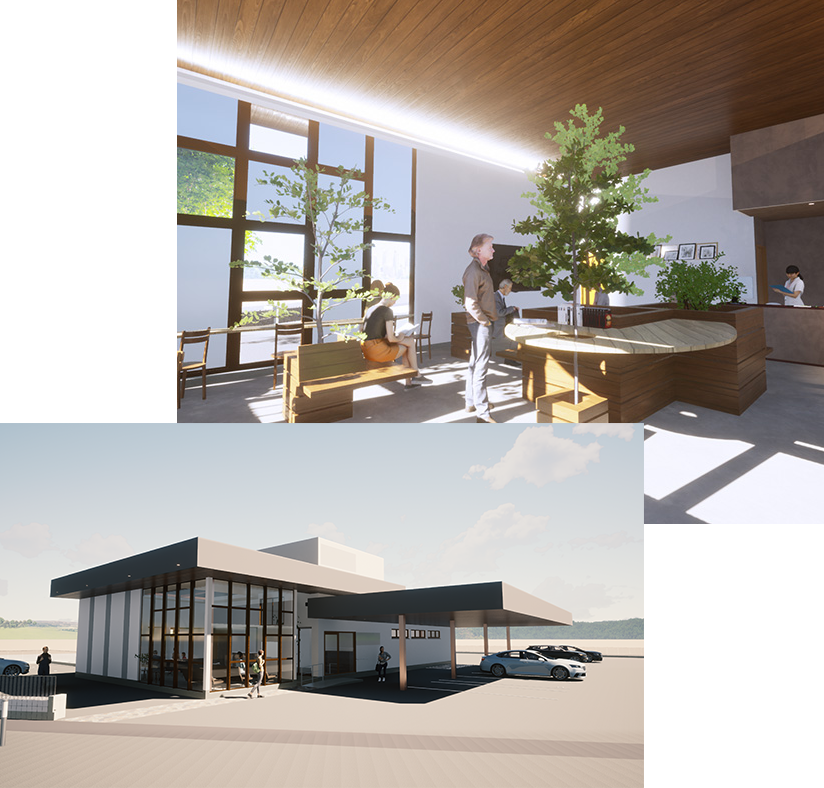

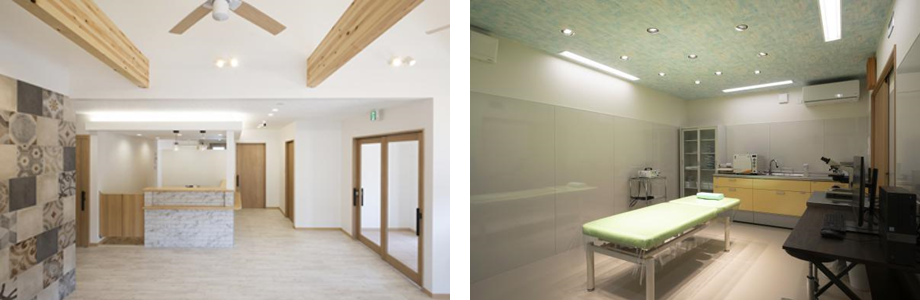

また、クリニックの建物の老朽化対策としてのリフォームについても、費用を経費に計上できます。継続的な集患のためには、建物をはじめとした環境を整えることも必要です。滋賀・京都・福井でデザインにもこだわる介護施設・老人ホーム・医院クリニックの建設、建築設計、リフォームなら株式会社澤村にお任せください。